生きていく上でお金ってほんと大切ですよね。子供が生まれてから特に計画が大事だなって日々痛感しています。

皆さんは『家のお金』をどのように管理していますか?

私はアラフォーの一般的な会社員ですが、ママさんと毎年1度相談しながらExcel(エクセル)を使って『60歳までの資金シミュレーション』を作成しています。

ファイナンシャルプランナーの資格をとったので、

経理部員ということもありついつい数値を触りたくなっちゃいます・・

以前作成した家計簿の作成方法の記事が思いのほか好評でしたので、今回はExcel(エクセル)の資金計画シミュレーションの作成方法をご紹介します。

また、老後までに蓄えたい貯金額や子育てに必要な資金など、大きな出費の計画の立て方もご紹介しますので、是非計画を作成する際に参考にしてみてください。

ちなみに毎年年明けに年末資金残高を確認して資金シミュレーションをパソコンで見ながら、夫婦でこんな会話をしてます。

今年は予定より貯金貯まってたで。

協力ありがとな。

思ったより使った気がするけど苦笑

なら、よかった!

今年なんか大きなイベントある?

シミュレーションに反映しとこ。

車検があるのと、そろそろ洗濯機とTVが壊れそう。

あと、太陽光発電の買取価格がすごく減るよ。

退職時に必要な貯金額は?

定年退職が60歳の会社が今は多いと思いますが、2025年4月から60歳から65歳への定年延長がすべての企業に義務付けされます。

さらに厚生労働省は2021年から「労働者の希望があれば、最長70歳まで定年延長できるようにすること」を企業の努力目標としています。

定年退職の65歳延長で人事が知っておくべき制度や手続きの流れを解説

出典:ビズリーチ

私たちは退職年齢がどんどん後ろ倒しになっていることを意識しながら、『退職時点で必要な貯金額を計算』する必要があります。

では将来、退職が65歳になる前提で、65歳時点でいくらの貯金額が必要なのでしょうか。

下のリンクの【保険の全部マガジン】のHPでは、65歳までに必要な貯金額は以下のようにシミュレーションしています。(詳しくはリンク先をご確認ください)

- 夫婦共働き世帯は公的年金のみで生活できる

- 夫が会社員、妻が専業主婦の世帯は約700万円が必要

- 夫婦ともに自営業の場合は約3,370万円が必要

- ひとり暮らしで国民年金の場合は約2,300万円が必要

老後に必要なお金はいくら?いくら準備すれば安心か4つの世帯別に徹底解説!

出典:保険の全部マガジン

我が家は➁に該当するので、700万円は必要だね。

旅行もっと行きたいのに・・・

まずは、この必要な貯金額を念頭に置きながら資金シミュレーションを作成していく必要があります。

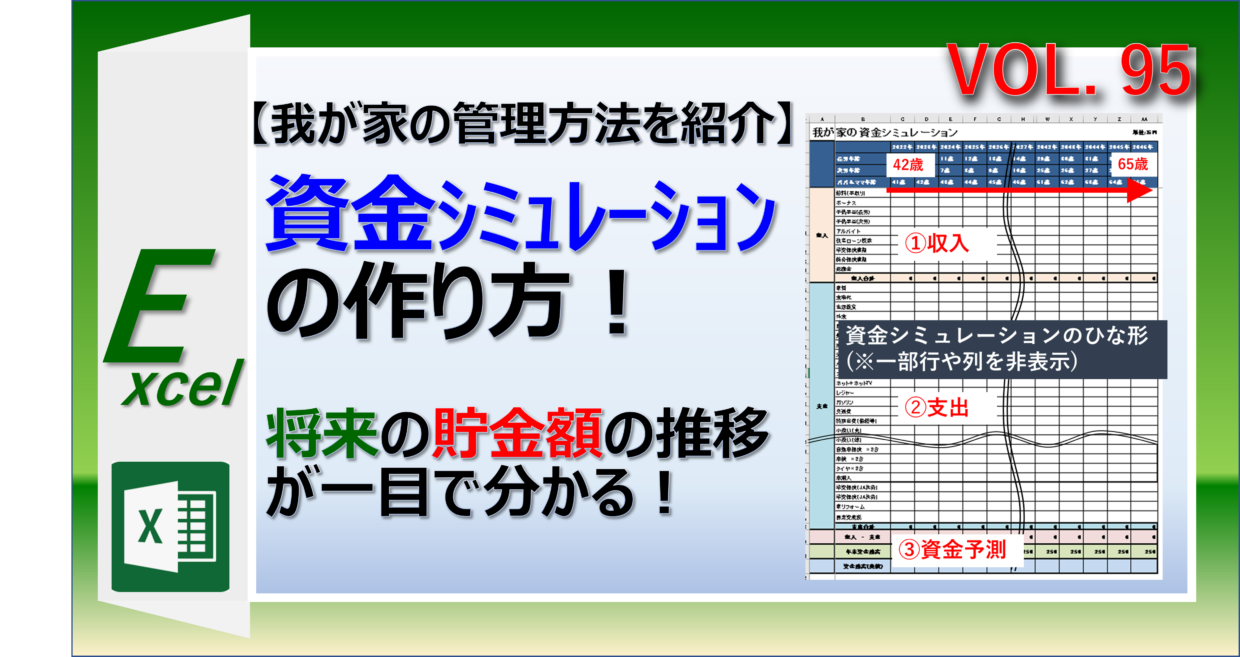

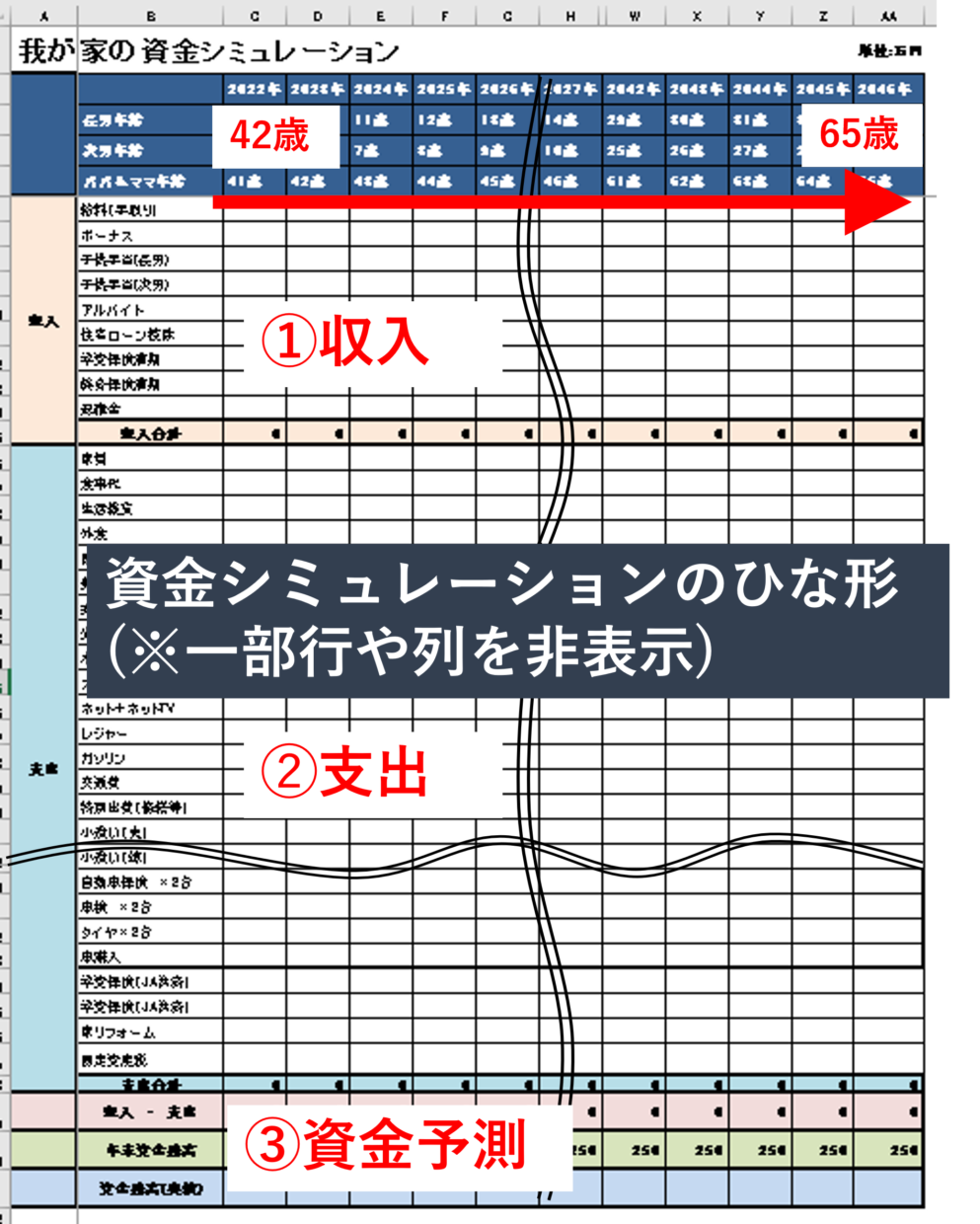

エクセルの資金シミュレーションの完成イメージ

今回紹介する『エクセルの資金シミュレーション』の完成イメージは上の図のようになります。

1番上から『①収入計画』『➁支出計画』『③資金残高予測』の3部構成となっています。

予想出来る収入や支出を1行ずつ書き出してから1万円単位で見通しを入力することで、表の一番下の行で資金残高予測を確認出来るフォーマットになっています。

エクセルの資金シミュレーションのひな形を作成

まずはエクセルで資金シミュレーションのひな形を作成しましょう。

利用する数式は足し算、引き算、SUM関数の3つだけのシンプルなひな形です。

エクセルデータ自体は大きいので、

1日で終わらそうとせず少しずつ作成していきましょう。

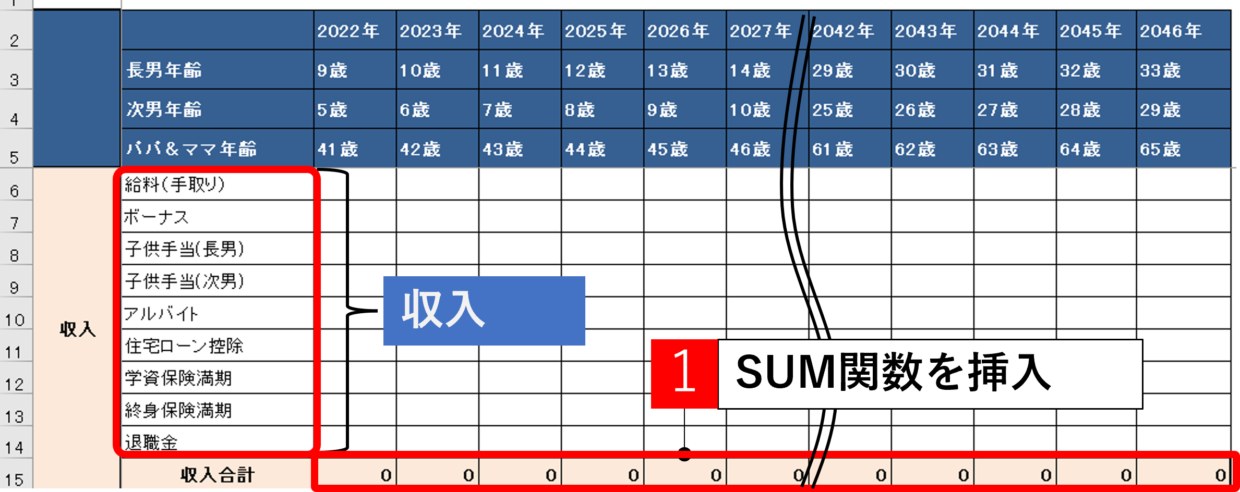

手順1.西暦と家族の年齢を入力

家族の年齢は資金計画に大きく関係する要素なので、上の図のように西暦と生活を共にしている家族の年齢をデータ入力します。

『結婚資金を貯めたい人』『家を建てたい人』『老後の資金を貯めたい人』など資金計画を立てる目的は人それぞれなので、何年先まで入力するかですが自由に設定しましょう。

私は子供2人のアラフォーなので、将来の定年となるであろう『65歳』まで作成します。

私はパパと同い年だから1行で管理してるよ。

(将来の自分の年齢書くのは辛いね・・・・)

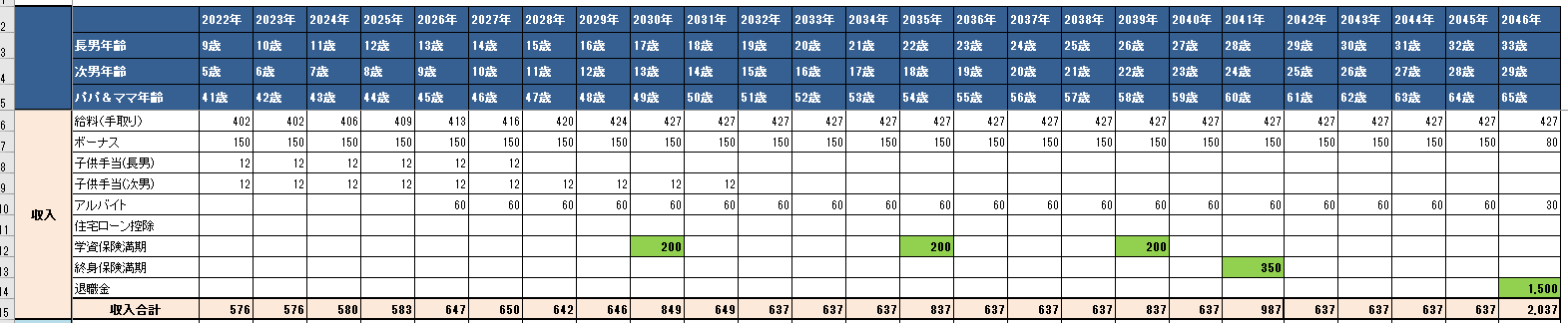

手順2.収入項目を追加

手順1で作成した表の下に、現時点の収入や将来見通している収入を書き出します。一番下の「収入合計」行には収入の合計金額が分かるようにSUM関数を挿入します。

給与や賞与やアルバイトなどはもちろんのこと、住宅ローン控除や子供手当や保険金の返戻金や退職金も漏れないように項目を設定しましょう。

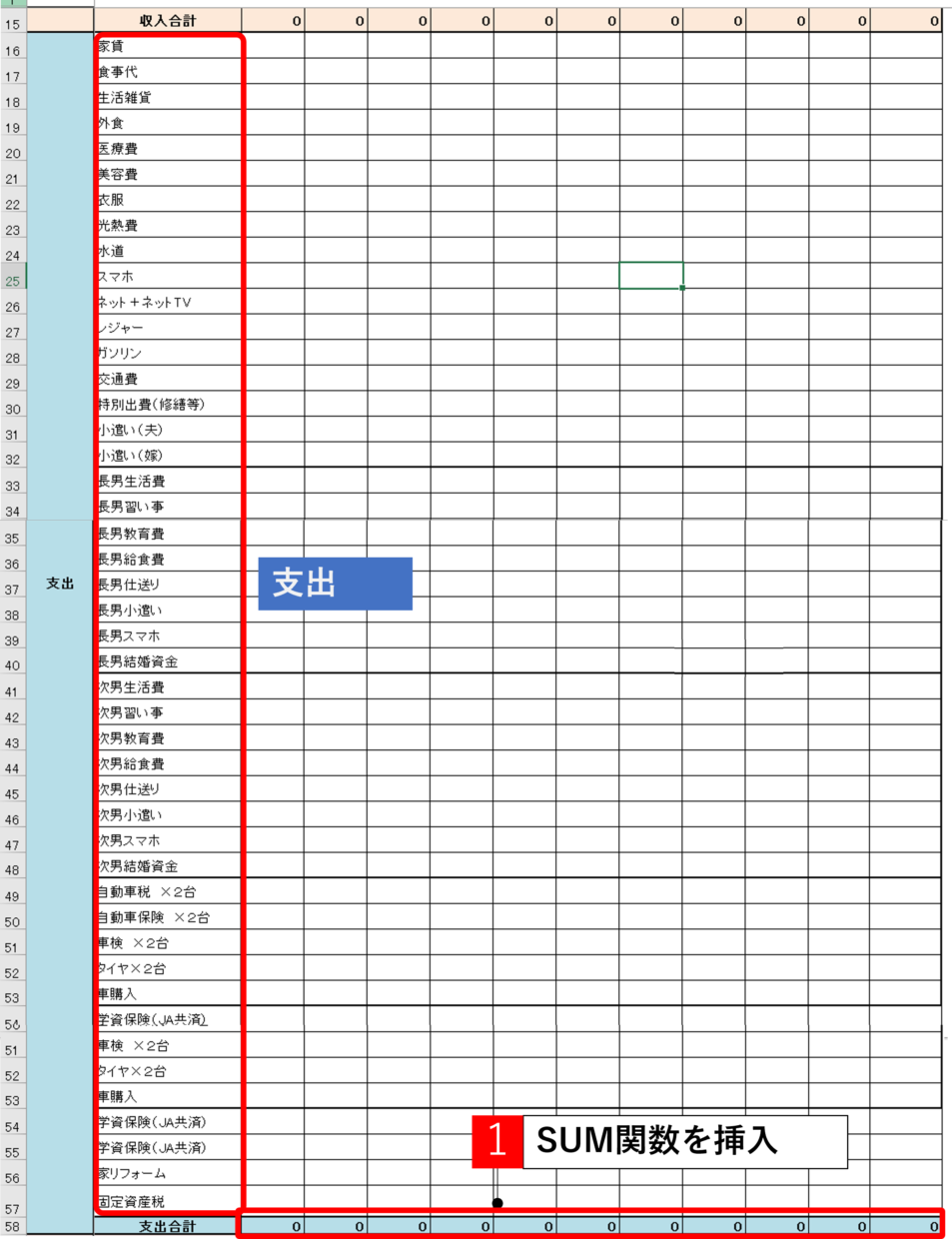

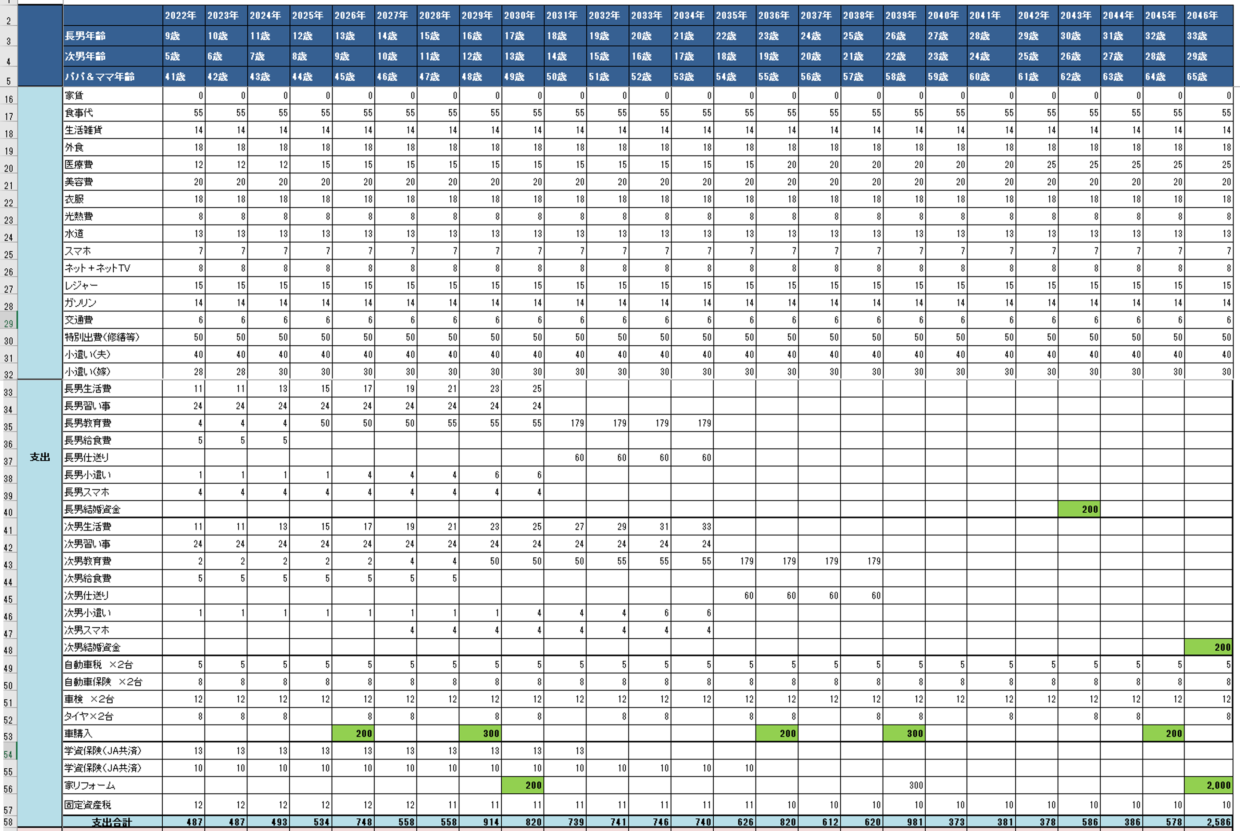

手順3.支出項目を追加

手順2で作成した表の下に、現時点の支出や将来見通している支出を書き出します。一番下の行には収入の合計金額が分かるようにSUM関数を挿入します。

収入の項目より支出の項目を書き出す方が圧倒的に時間がかかります。

特に子供にかかる費用だけを洗い出しても、学費や習い事、お小遣いや仕送り、結婚資金(援助)など多岐にわたりますし、その金額を試算するのも大変です。

また、一戸建てで住まわれている方においても、家のリフォーム費用や固定資産税などはかなり高額に発生するはずですので、パパ&ママで話し合いながらじっくり書き出していきましょう。

支出項目の例

| № | 支出項目① | 支出項目➁ |

| 1 | 家賃 | 子供生活費 |

| 2 | 食事代 | 子供習い事 |

| 3 | 生活雑貨 | 子供教育費 |

| 4 | 外食 | 子供給食費 |

| 5 | 医療費 | 子供仕送り |

| 6 | 美容費 | 子供小遣い |

| 7 | 衣服 | 子供スマホ |

| 8 | 光熱費 | 子供結婚資金 |

| 9 | 水道 | 自動車税 |

| 10 | スマホ | 自動車保険 |

| 11 | ネット+ネットTV | 車検 |

| 12 | レジャー | タイヤ交換 |

| 13 | ガソリン | 車購入 |

| 14 | 交通費 | 学資保険(JA共済) |

| 15 | 特別出費(修繕等) | 家リフォーム |

| 16 | 小遣い(夫) | 固定資産税 |

| 17 | 小遣い(嫁) |

実際に我が家のシミュレーションには上の図の項目を使っているよ。細かく作るのはしんどいけど、それだけ見通しの精度はあがるよ。

手順4.年末資金残高等を追加

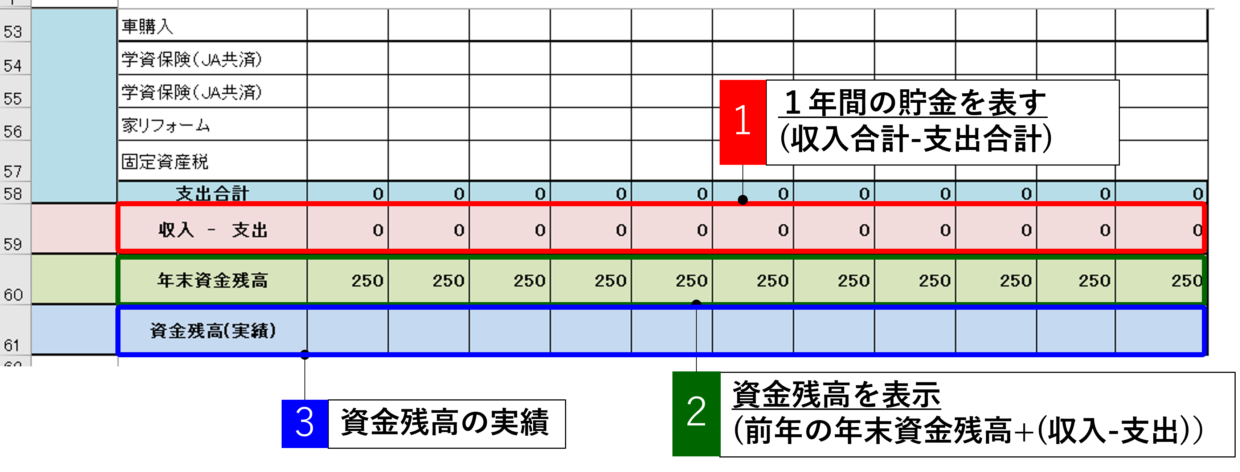

支出の下に、『(収入‐支出)』行と『年末資金残高』行と『資金残高(実績)』行を追加します。

目的は1年間に貯まる貯金額と、貯金残高が将来どのように推移するかを確認するためです。

また、『年末資金残高』の一番左のセルには、現時点の貯金額を直接入力しておきましょう。(例:”250”)

『資金残高(実績)』行は、定期的に実際の貯金額を入力することで計画との乖離を確認するために利用します。

この資金シミュレーションで一番重要なのは、『年末資金残高』行だよ。この金額が低いと、手元にお金が無く大ピンチってことだね。

以上の作業で、資金シミュレーションのひな形は完成です。ひとまずお疲れ様でした!

次の見出しで各項目の資金予想を1万円単位で入力していきます。

エクセルの資金シミュレーションに収入計画を入力

資金シミュレーションのひな形が完成したら、まずは収入の見通しを1万円単位で入力してみましょう。

入力のコツは、給与はボーナスは残業や昇給を見込んで高く設定しすぎないことです。

パパ(もしくはママ)の給与やボーナスが分からない方は、正直に給与明細を見せてもらって実態を教えてもらいましょう(笑)

また、長期優良住宅の購入で住宅ローン控除を10年受けれる方は、大きな収入になるので必ず入力します。

「退職金」と「貯蓄型の保険金」の収入見通しについては、下の見出しで一部情報を補足させていただきます。入力に悩むようであれば、参考にしてみてください。

退職金

退職時に退職金がいくらもらえるのか、意外と分かりづらいものです。

社内規則等で確認できるのであればそれで問題ありませんが、総務部や経理部の人件費担当者に聞くのも一つの手だと思います。

退職金を担当している経理部の同僚に「今の職位で60まで勤めたらいくら貰えるか教えて」と言って、こっそり教えてもらえたよ。

ご参考までにHPで調べてみると、一般的に以下の退職金が平均とされているようですが、私の個人的な感覚だと「そんなにもらえる?」といった印象です。会社ごとに退職制度は異なりますので、一つの参考データとして取り扱ってください。

| 定年退職 | 会社都合退職 | 自己都合退職 | 早期優遇退職 | |

| 大学・大学院卒 | 1,983万円 | 2,156万円 | 1,519万円 | 2,326万円 |

| 高校卒(管理・事務・技術職) | 1,618万円 | 1,969万円 | 1,079万円 | 2,094万円 |

| 高校卒(現業職) | 1,159万円 | 1,118万円 | 686万円 | 1,459万 |

貯蓄型の保険金(学資保険・終身保険等)

将来の子供の教育資金の準備のために学資保険に加入し毎月保険料を支払っている(予定している)場合は、子供が一定の年齢に到達した際に、進学準備金や満期学資金を受け取ることが出来ますので、収入として見込んでおきましょう。

返戻率が100%以上に設定されている「貯蓄型」の学資保険であれば、実際に保険料で払った金額よりも多く満期金を受け取ることができますし、「一般生命保険料」の税制優遇の対象となります。

貯金を銀行で眠らせるぐらいであれば、積極的に貯蓄型の保険に加入することをお薦めします。

うちは子供2人ともに学資保険に加入しているよ

https://www.smbc-card.com/like_u/money/student_insurance.jsp

出典元:Like U「今さら聞けない学資保険とは?メリット・デメリットをわかりやすく解説」

終身保険などの貯蓄型の保険に加入している場合も同様に、漏れなく収入として金額を入力しておきましょう。

エクセルの資金シミュレーションに支出計画を入力

続いて、支出の見通しを1万円単位で入力してみましょう。

入力のコツは、設定した項目だけではすべての支出を網羅出来ていないことが多いので、「特別出費」や「その他」といった項目に、予備費的な金額を入力しておきましょう。

我が家は特別出費に毎年50万円を設定しているよ。家電も年2つくらいは壊れるし、想定外の出費って意外と多いからね。

「子供の教育費」「結婚資金」「保険」「車の維持費」「家のリフォーム」の5つの支出については、下の見出しで一部情報を補足させていただきます。入力に悩むようであれば、参考にしてみてください。

子供の教育費

子供の教育費は『1人で1000万円以上かかる』って巷で良く言われますよね!?

大学への入学を想定するかどうかによって変わってきますが、我が家でも『1人の子供につき1500万円』はかかりそうという予想になりました。

『見直し本舗』さんの『教育費シミュレーションしてみよう!』の以下のHPで、1分とかからず教育費シミュレーションが行えるので、いくらの試算となるか試してみてくださいね。

https://www.hokepon.com/special/edu-ex/

出典元:保険見直し本舗『教育費シミュレーションしてみよう!』より

結婚資金

結婚式の平均支出額は300万~400万円で、親からの援助金は約200万円のようです。

自分自身が結婚しても、今度は子供のために援助金を準備することも検討しなければいけません。

また、男親であれば結納などの出費も意識した方が良いでしょう。

うちも両親に100万円ほど援助してもらいました。感謝!

次は自分の子供にしてあげないといけないね。

https://zexy.net/mar/manual/kiso_okane/chapter1.html

出典元:ゼクシィ『結婚にかかる費用は?結婚資金はいくら必要?リアルな明細を分かりやすく解説します!』より

保険

保険には『保障型(掛け捨て型)』と『貯蓄型』の2パターンがあり、その中でも学資保険や生命保険、医療保険など様々な保険があります。

皆さんはご自身が今加入している保険と掛け金を把握していますか?

私はこの資金シミュレーションを作成することがきっかけで、加入する保険や契約内容を検討することが出来ました。

時間がかかるかもしれませんが、じっくり今の保険の契約内容を確認して、今後加入する保険も検討してみましょう。

車の維持費(購入含む)

車を所有している方であれば言うまでもありませんが、車の維持費は非常に高いです。

車1台所有するか2台所有するか、軽自動車にするかミニバンにするか、などによって将来の負担が大きく変わってきます。

また、車の購入を何年置きに計画するかについても、資金計画を作成する中での大きな要素です。

https://www.joyobank.co.jp/woman/column/201505_05.html

出典元:常陽銀行『自動車の維持費ってどれくらい?平均費用や節約方法も紹介』より

家の維持費(建替やリフォーム)

一戸建てを購入しても固定資産税や保険料などの維持費はかかります。

『すまいステップ』さんのHPでは、『一戸建てを購入してから30年間でかかる家の維持費は約1,180万円』という試算が掲載されています。

また、家の建て替えを将来計画するのであれば、支出額は下の表よりさらに多くなるでしょう。

購入からの30年間でかかる維持費

| 維持費用項目 | 一戸建て |

| 税金 | 300万円 |

| 修繕費用 | 800万円 |

| 保険料 | 80万円 |

| 合計 | 1,180万円 |

https://sumai-step.com/column/article/2135/

出典元:すまいステップ『一戸建ての維持費はいくら?年間費用や内訳をマンションと比較!』より

将来の資金残高予測をチェック

収入と支出に金額を入れ終えたら、一番下から2行目の『年末資金残高』行の金額を確認してみましょう。

この金額が将来の貯金額の見通しです。

以下のパターンに当てはまるような金額になるようであれば、資金計画の見直しが必要です。

始めて計画を作った時は65歳で赤字になってびっくりしました・・

- 数値がマイナスの年度が存在している(一時的に借金を背負う可能性がある)

- 目標の貯金額に届いていない(=資金計画の見直しが必要)

- 想定以上に貯金が貯まる(=イレギュラーな出費を予想に織り込めていない)

将来に不安を感じたらFPに相談してみるのもアリ

資金シミュレーションは作って終わりではありません。

毎年、実際の貯金額と比較して計画とどのくらいズレが生じるのか確認してみましょう。

逆に思った以上に貯まった年は、翌年に息抜きに旅行にいくなど、メリハリをつけて計画を立てるとモチベーションも維持できると思います。

もし将来に不安を抱えている、何から手を付けていいか分からない場合は、お金のプロに相談したりレッスンを受講するのもアリです。