キャッシュフロー計算書は、貸借対照表(B/S)と損益計算書(P/L)に次ぐ第3の重要な決算書です。

この決算書は特定の期間の会社のお金の流れ(=増減)を表すもので、B/SやP/Lよりリアルな真実を物語っている決算書です。

中小企業はキャッシュフロー計算書の作成義務はありませんが、私は現役経理部員として作成していますので、その資金管理のしやすさを活用して、我が家の家計簿にもこの決算書を取り入れています。

今回は、そんなキャッシュフロー計算書の構成と見方、業績の良し悪しの判断の仕方をご紹介します。

ぜひ会社で勤めている方だけでなく、家計の管理にも使えそうかも、という視点で気楽に読んでいただけると嬉しいです。

では、さっそくいってみましょう!

キャッシュフロー計算書とは?

先述したとおり、キャッシュフロー計算書(C/F)は、お金の増減の内訳を表した決算書です。

キャッシュフロー計算書(C/F):どのような理由でお金が増減したかを表した決算書

貸借対照表(B/S)と損益計算書(P/L)じゃだめなの?と思われるかもしれませんが、この2つの決算書では以下の理由で、お金の増減が掴めない(掴みづらい)です。

貸借対照表(B/S):現金や預金、借入金の残高や前期間からの増減を確認できるが、増減した理由は詳しく分からない。

損益計算書(P/L):収益と費用は確認できるが、「収益=入金、費用=出金」ではないため、増減した理由は分からない。

3つのキャッシュフロー

それでは、キャッシュフロー計算書について、もう一段階掘り下げて説明しますね。

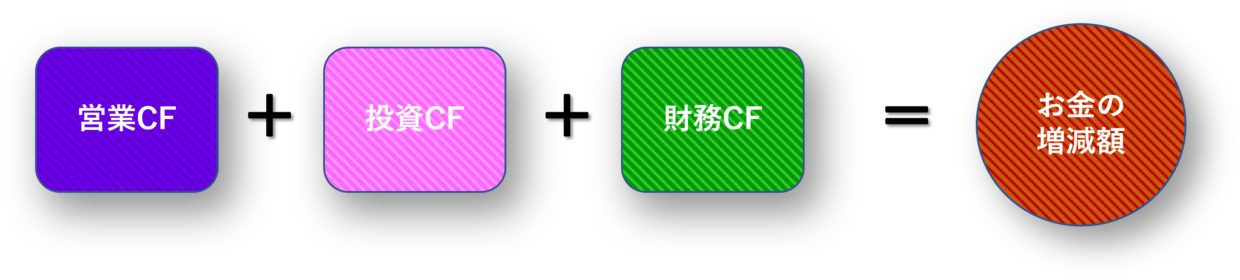

キャッシュフロー(以下略、CF)には3つのキャッシュフローがあり、営業キャッシュフロー(営業CF)と投資キャッシュフロー(投資CF)と財務キャッシュフロー(財務CF)があります。

キャッシュの増減は必ずこの3つのどれかに該当します。

👇詳細は次以降の見出しで説明しますが、概要を説明します。

営業CF:商売上のお金の出入り 例:売上入金や受取配当金、材料費支払など

投資CF:投資や資金運用に関するお金の出入り 例:設備投資や有価証券の購入など

財務CF:資金調達がらみのお金の出入り 例:借入返済や配当金支払など

営業CFと投資CFと財務CFの合計がプラスになるとお金が増えたことを意味し、マイナスになるとお金が減ったことを意味します。

また、営業CFと投資CFを合算したものをフリーキャッシュフロー(FCF)と呼びます。

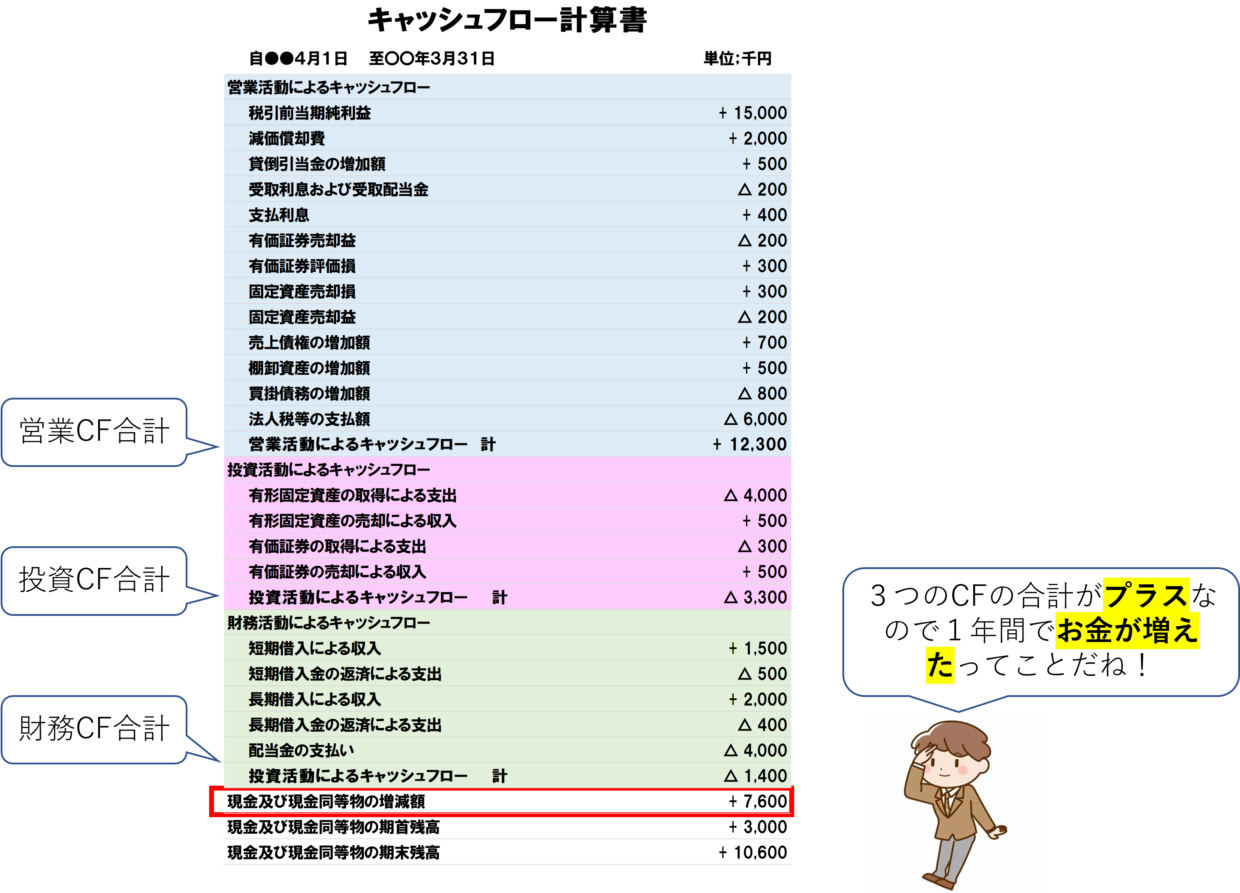

具体的な例でキャッシュフロー計算書を説明すると下のような表になっています。

上から、営業活動によるキャッシュフロー(営業CF)と投資活動によるキャッシュフロー(投資CF)と財務活動によるキャッシュフロー(財務CF)の3ブロックに分かれていて、各CFの内訳が記載されています。

また、下から3行目の項目には「現金及び現金同等物の増減」があり、この金額がプラスかマイナスかでお金が増えたかどうかが分かります。

さらに、一番下の項目には「現金及び現金同等物の期末残高」があり、営業CFと投資CFと財務CFの合計金額に、期首(1年の始まり)に持っていた現金及び現金同等物を足した金額が表示されているので、お金がいくら残っているか一目瞭然です。

現金及び現金同等物は現金や預金のほかに、3カ月以内に換金可能な短期投資などの現金同等物が含まれます。

営業キャッシュフロー

CFの概要を上の見出しで説明しましたので、次は営業CFについて具体的に説明します。

営業CFは、商売上のお金の増減を表したものなので、3つのCFの中で最も重要な区分で、この営業CFがプラスかマイナスかが重要なポイントとなります。

この数値が大きいということは商売で稼げる力が大きいことを示しています。

営業CFは、商売上のお金の出入りが該当するので、以下のような項目が該当します。

しかし、気づいた方もいらっしゃるかもしれまんせんが、👆のキャッシュフロー計算書の各項目には、営業入金や材料費支払などの記載項目が無いですよね。

その理由は、営業CFの記載方法には2種類あり、一つは税引前当期利益を基準にずれ分を補正する間接法と、もう一つは、各入金項目から各出金項目を差し引いて算出する直接法があります。

一般的に間接法で営業CFを作成している会社が多いですが、中小企業で将来の見通しや予算を策定する上では直接法の方が利用しやすいというのが実務者である私の印象です。

この間接法と直接法について詳しく下の見出しでご紹介しますので、興味のある方はお読みください。

間接法

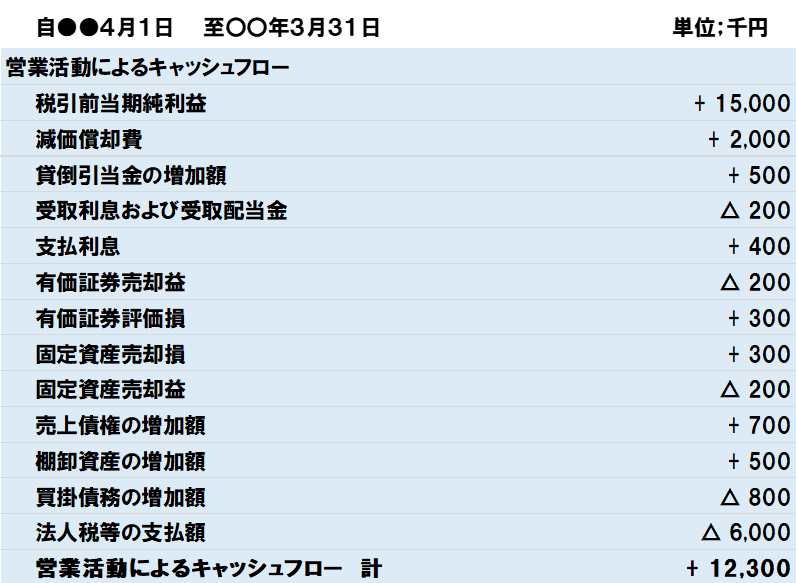

間接法について具体的に表を使って詳しく説明します。

先述のとおり間接法の一番上の税引前当期純利益から計算がスタートで、その下に計4つの調整項目が記載されているという構造です。

雑だけど、発生した税引前当期純利益分だけ営業CFが増減したとしよう、ってことだね。

まず調整の第一分類は、費用に計上されたが現金が出ていない項目の調整になります。

例えば、減価償却費は固定資産の価値の目減りを表しているだけなので実際の現金の減少は関係していないので、その発生分を調整する必要があります。

第二分類は、税引前当期純利益の中に含まれてしまっている営業活動外の費用や収益の調整です。

営業CFは本業によるキャッシュの増減を表すものなので、本業外で行った有価証券を売却した利益(有価証券売却益)などはこの項目から除外するために調整します。

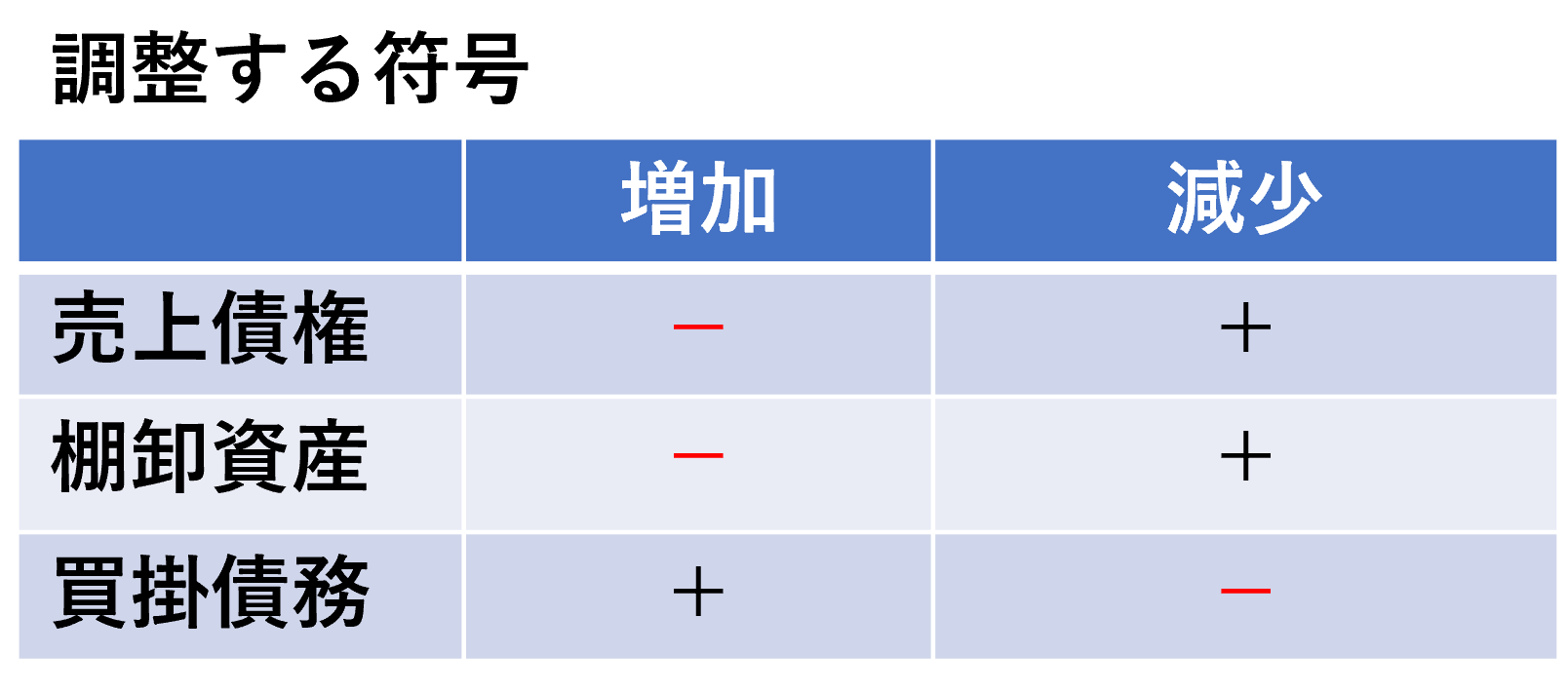

第三分類は、「売上債権の増減額」「棚卸資産の増加額」「買掛債務の増加額」などによる調整です。

これは貸借対照表の前期残高からの増減額を表しています。

例えば、売上債権が減ったということは入金が増えたと考え、「売上債権の減少=現金増加」と考えます。

同様に、棚卸資産が減ったということは資産の購入額が減ったと考え、「棚卸資産の減少=現金増加」、

同様に、買掛債務が減ったということは持っていた債務を履行したためと考え、「買掛債務の減少=現金減少」と考えます。

第四分類は、法人税等の調整です。

税引前当期純利益には法人税が含まれていませんので、支払った法人税や地方法人税、県税などを調整します。

このように税引前当期純利益から第一~第四分類の調整分を加算減算することで、最終的に営業CFが算出されます。

直接法

次に紹介するのは、直接法です。

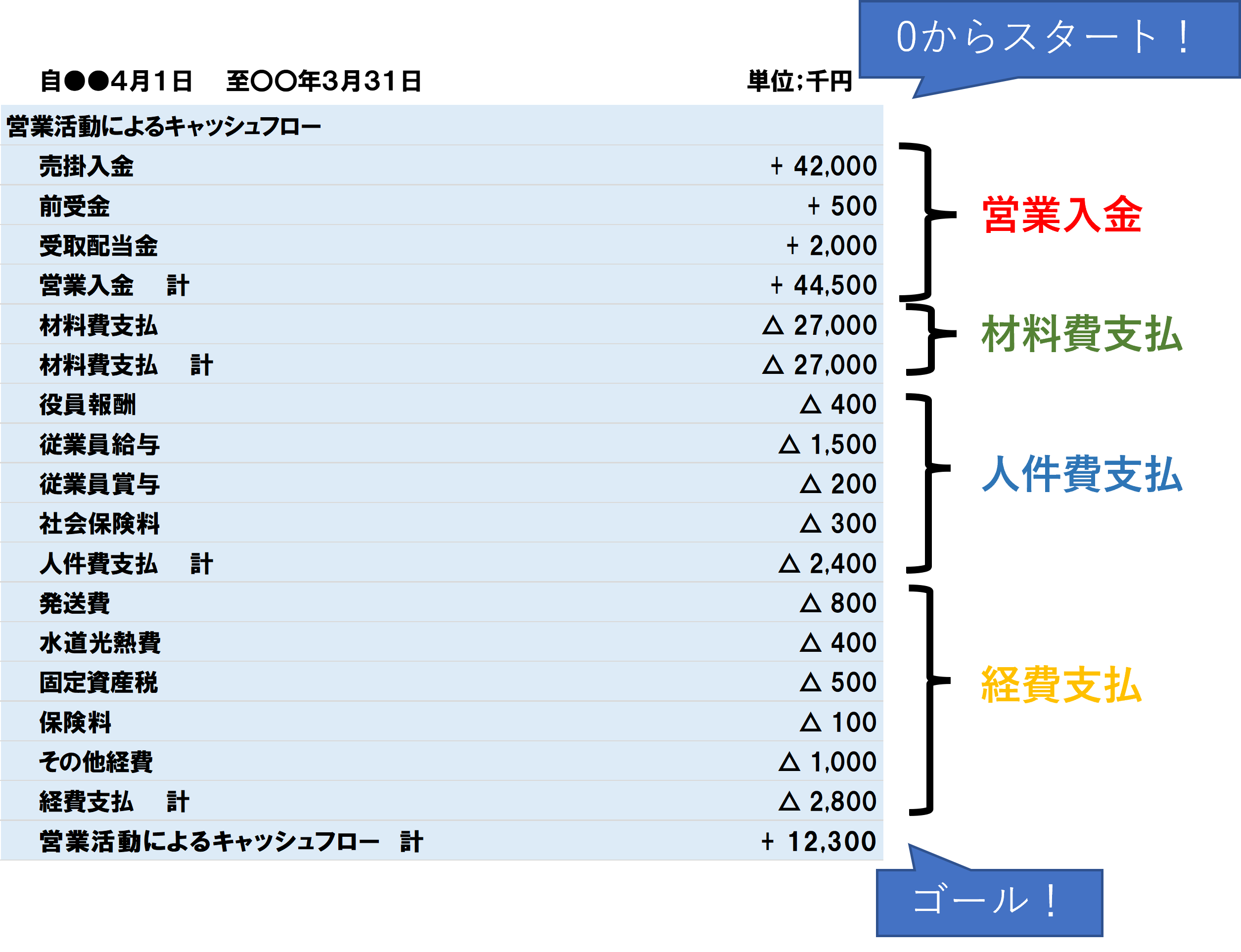

直接法は、各入金項目から各出金項目を引いて算出するシンプルな方法で、会計知識が無くても分かりやすい手法です。

営業入金、材料費支払、人件費支払、経費(税金含む)の4分類に分けて算出します。

この方法のデメリットとしては、税引前利益が記載されていないため営業CFがおおよそ期待値通りなのか、それとも期待値から外れているのか分かりづらいところです。

投資キャッシュフロー

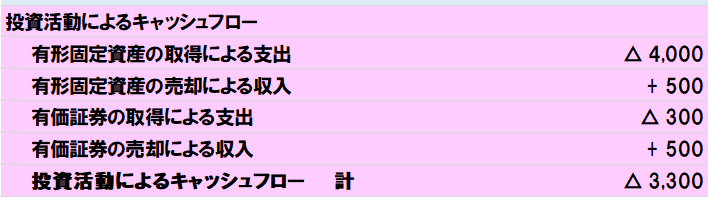

投資CFは、投資活動によるキャッシュフローで、資金運用上のお金の出入りが記載されます。

投資活動とは、固定資産の購入や売却、有価証券の購入や売却などが該当します。

製造業で代表的な投資といえば、金型や設備、建屋、運搬具や構築物などの固定資産の購入です。

【投資CFの一例】

固定資産購入(金型、設備、など)

固定資産売却

有価証券購入

有価証券売却

社債購入など

財務キャッシュフロー

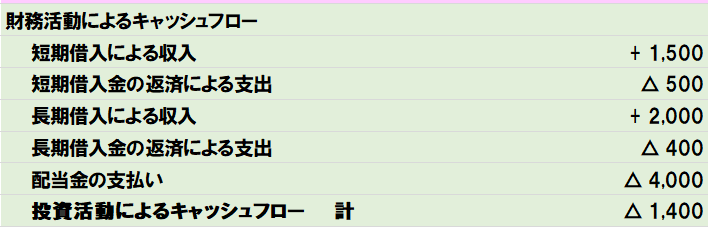

財務CFは、資金調達上のお金の出入りが記載されます。

資金が不足すると銀行から借入を行って会社経営に当てますが、銀行からお金を借りていくら増えたか、銀行に返済していくら減ったか、などが財務CFに該当します。

また、株主への利益の還元にあたる配当金の支払いも財務CFに該当します。

【財務CFの一例】

借入金返済

借入金増加

配当金支払

フリーキャッシュフロー

フリーキャッシュフローは、営業CFと投資CFを足したものになります。

どうして財務CFを除いて3つのCFのうちこの2つを足すの?と疑問に感じられる方もいると思います。

それは、「フリー」の名前のとおり、会社が自由に使えるお金になるからです。

財務CFは銀行からの借入金で増えますが、その借入金は会社が返済義務を負っているのでいずれ返済する必要があります。

財務CFでお金が増えたからといって浮かれて喜ぶ人はいないですよね(笑)

そのためFCFがプラスであればあるほど優良な会社です。

逆にFCFがマイナスであればお金が減っていっていることを表し、マイナスが連続で続くと、会社の存続のために資産を取り崩す必要が出てくるなど、倒産の危険性がある会社といって過言ではありません。

4段階の良し悪しの判断の仕方

営業CFと投資CFと財務CFを紹介しましたが、それではキャッシュフロー計算書を見てどのように良し悪しを判断すれば良いでしょう。

各CFにはプラスとマイナスの場合がありますが、その組み合わせは計8パターン(2×2×2)あります。

最も健全な会社は、『営業CF:+、投資CF:-、財務CF:-』です。

理由は、本業でしっかり稼ぎながら、将来の商売のための投資を行い、さらに資金調達したお金を返せているからです。

逆に最もダメなパターンは『営業CF:-、投資CF:-(ほぼ0に近い)、財務CF:-』です。

本業で稼げていないため、将来のための投資にお金を回せておらず、資金調達したお金の返済を強いられている状態だからです。

| タイプ | 営業CF | 投資CF | 財務CF |

| 優等生 | + | - | - |

| 優等生 | + | + | - |

| 優等生 | + | + | + |

| 及第点 | + | - | + |

| やや注意 | - | + | - |

| やや注意 | - | + | + |

| やや注意 | - | - | + |

| 倒産寸前 | - | -(ほぼ0) | - |

日産自動車のキャッシュフロー計算書を読み解こう

次に日産自動車㈱のキャッシュフロー計算書を試しに読み解いてみましょう。

下の表は日産の2020年3月期~2022年3月期第3Qまでのキャッシュフロー計算書です。

引用元:IR BANK

https://irbank.net/E02142/

どの期間も営業CFはプラス、投資CFは-で優等生タイプの決算書だと思いますが、私目線では4つの注目ポイントがあると思います。

注目①

21年3月期1Q(20年4~6月)の営業CFは20,539百万円とぎりぎりプラスのレベルで、FCFは-185,546百万円とマイナスで着地している。コロナによる急激な生産中止などの外的要因があったと推測出来る。

注目➁

22年3月期3Q(21年9~12月)の営業CFは610,241百万円だが、2年前の営業CF810,283円までには至らず、コロナの影響と半導体不足等の影響が回復しきっていないように思える。

注目③

22年3月期3Q(21年9~12月)の投資CFは‐222,480百万円と少ないが、EV化などの急激な業界変化に伴う投資が行えているのか、新車両への投資が行えているか気になる。

注目④

22年3月期3Q(21年9~12月)の財務CFは‐700,299百万円と借入金を大きく返済した模様。先々の大型投資へ備えるため借入金の縮小を図っている?

上場会社のIRはネットで閲覧できるので、このように決算書から経営状況を推測すると面白いですね。

皆さんが勤められている会社はどうなっているか理解出来ていますか?

我が家の家計簿とキャッシュフロー計算書

私は経理部の職業癖からか、一般的の家庭よりお金の管理に時間をかけています。

その中でも、今回紹介したCF計算書は我が家の家計の管理でも利用しています。

妻からは白い目で見られていそうな気もしますが・・・

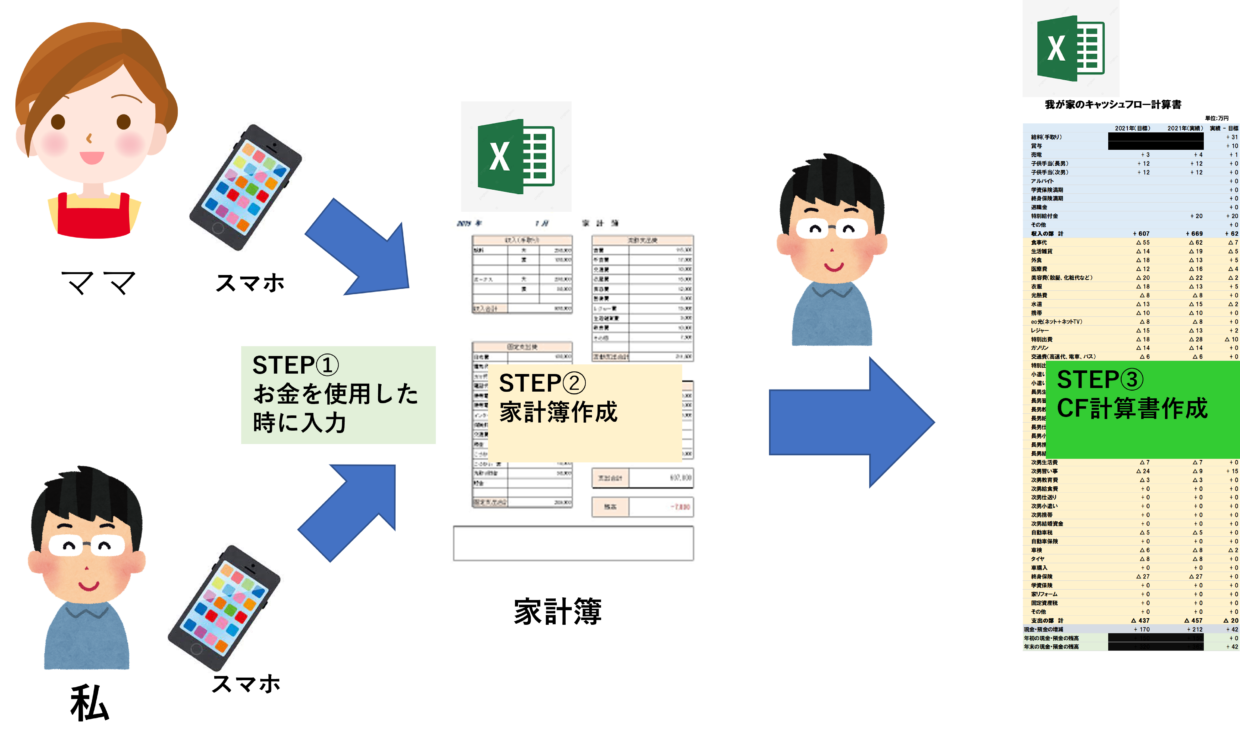

少しだけ我が家の家計管理の方法を説明します。

ステップ①

妻と私は家族のお金を使った時、我が家用のExcel家計簿データにスマホから入力します。

スマホから入力できるので、信号待ちなどちょっとした時間で入力できるので手軽です。

給与振り込みなど入金や銀行の自動引き落としなどの入出金は妻が入力してくれています。

ステップ➁

家計簿もただ金額を入力するだけでなく、月が始まる前に目標の貯蓄額を設定し、お金が浮いた時は来月外食に行くなど楽しめるポイントを織り込むようにメリハリをつけています。

ステップ③

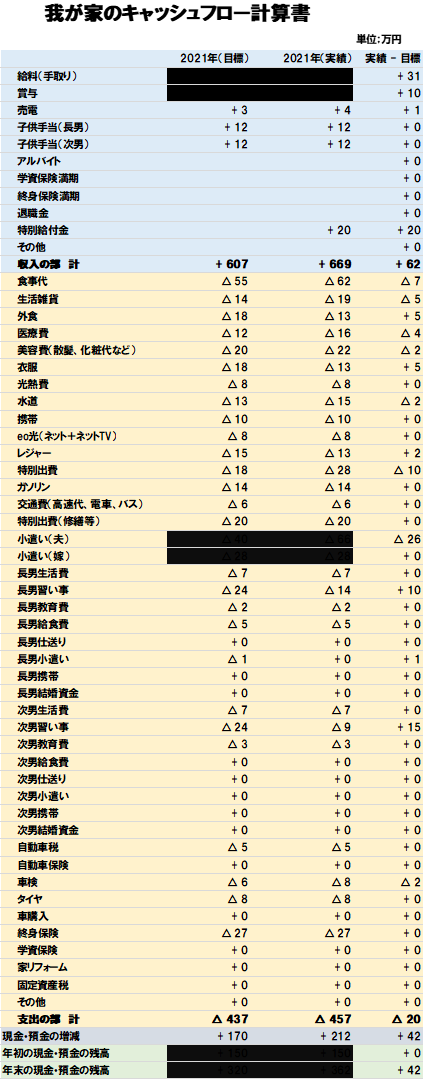

1月~12月までの家計簿が完成したら、私が1年間のCF計算書を作成して年初に立てた目標と実績の乖離を確認します。

ここでも貯蓄に余裕があるようなら、来年旅行を予定したり、古くなった家電の買い替えを予定するなどを計画します。

この記事には載せていませんが、私は将来の我が家のCFを会社を退職する60歳まで作成し退職前にどれだけのお金がいるかシミュレーションしています。(やりすぎですか?)

👇クリックすると拡大出来ます。